2.06.23

Інструменти Smart Money Concept (SMC)

У даній статті ми розглянемо набір основних інструментів SM трейдера і розберемо їхню логіку.

11 хвилин

Як ми вже знаємо, першорядним джерелом інформації SM трейдера є — ціна, на основі якої він визначає подальший рух ринку, тому всі технічні інструменти SMC ґрунтуються на Price Action.

Перед тим, як заглибиться в інструменти, давайте розглянемо, яким чином комерційні спекулянти доставляють ціну до того чи іншого рівня.

Види доставки ціни:

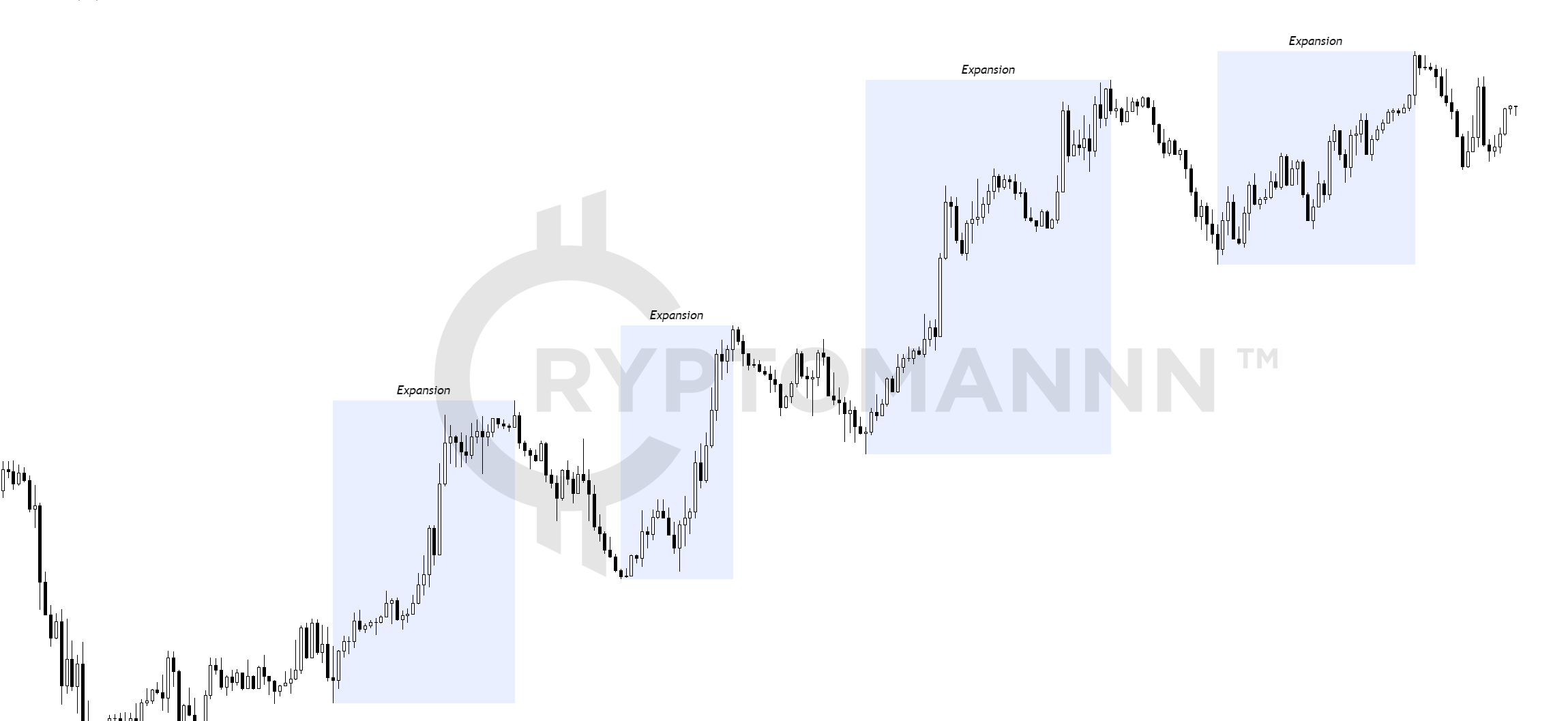

1. Розширення (від англ. Expansion) — це імпульсне зростання або падіння ціни.

Графічний приклад:

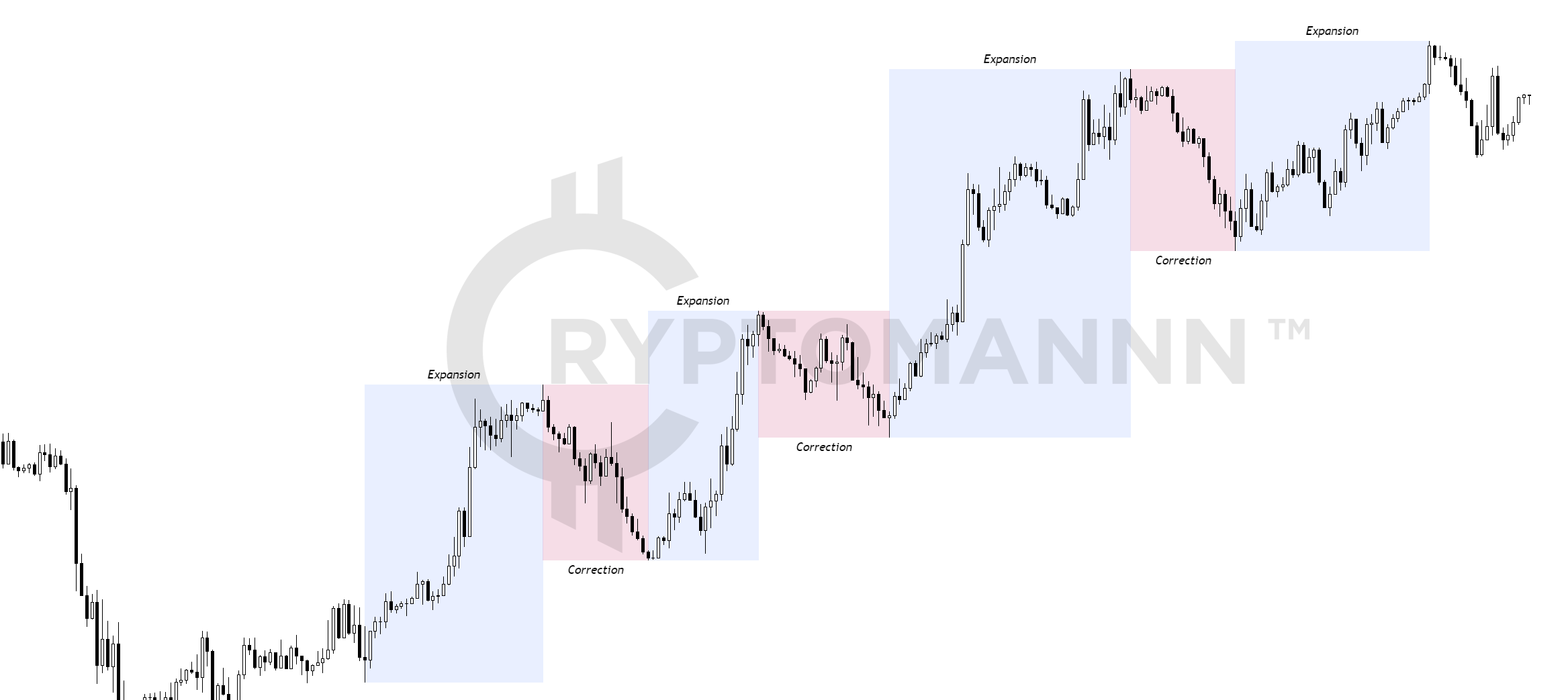

2. Корекція (від англ. Correction) — це рух у межах структури.

Графічний приклад:

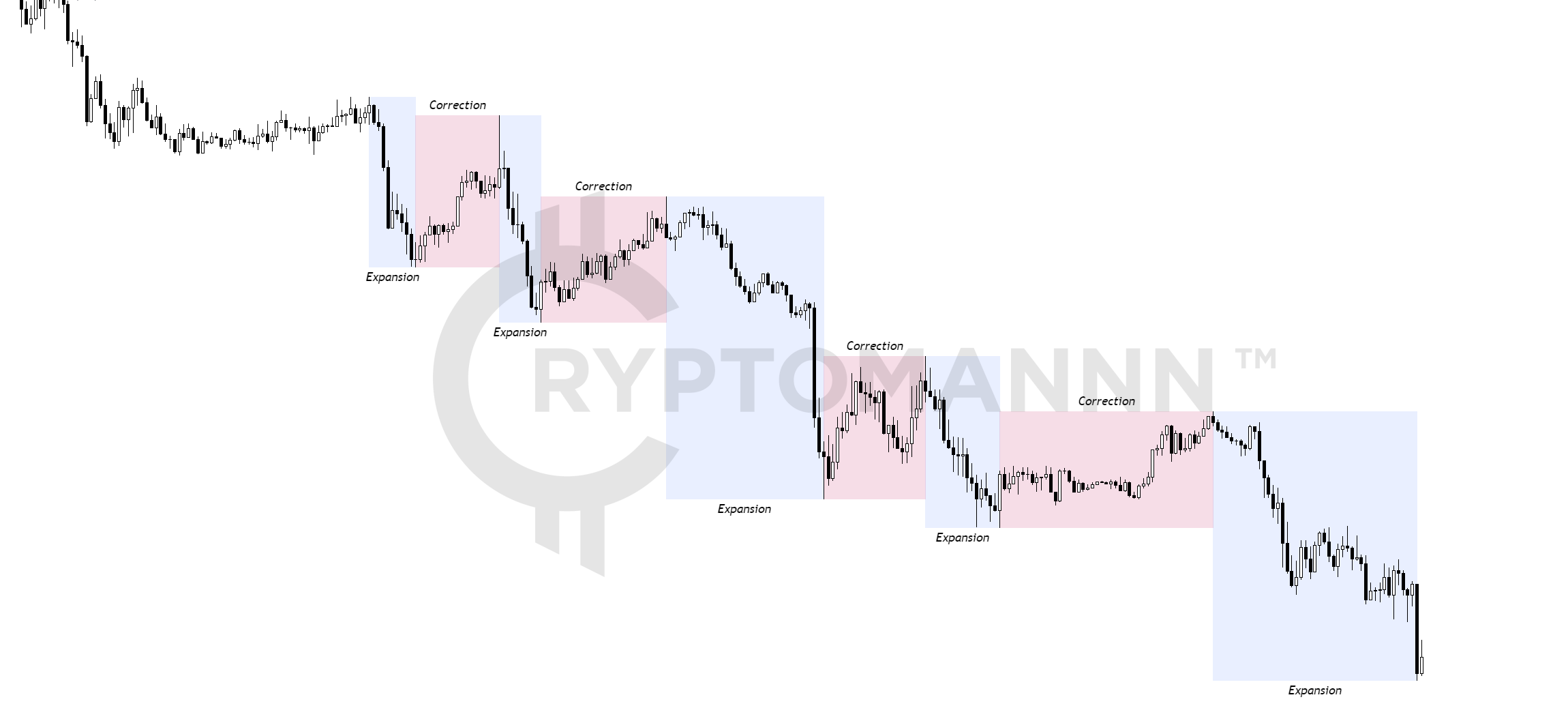

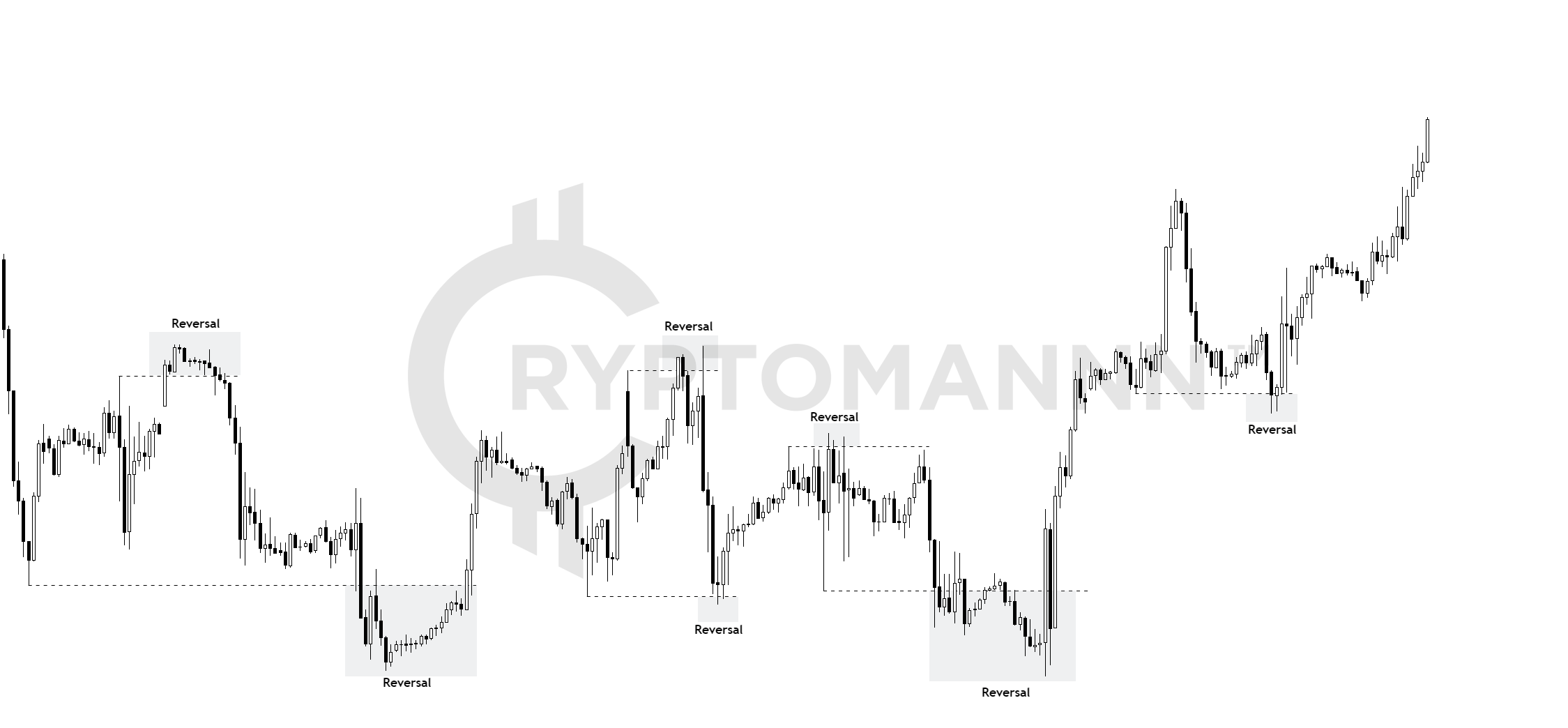

3. Розворот (від англ. Reversal) — зміна напрямку руху ціни, протилежна тренду.

Графічний приклад:

4. Консолідація (від англ. Consolidation) — рух ціни вбік; умови, за яких не можна чітко визначити напрямок.

Графічний приклад:

Розуміння того, в яких умовах перебуває ціна на цей момент, дає нам контекст, у рамках якого ми будемо використовувати інструменти.

Роль контексту

Перше, що потрібно визначити перед тим, як відкривати позицію — це контекст.

З огляду на структуру і зони ліквідності, визначте, де зараз перебуває ціна і куди вона, найімовірніше, піде.

Коли напрямок зрозумілий, подивіться на зони інтересу (POI — Point Of Intrerest), від яких можна очікувати реакцію. Усередині зони інтересу чекаємо підтвердження для входу в позицію.

Підтвердження — це зміна структури на більш молодшому періоді, який підтверджує валідність POI.

Структура

Для визначення напрямку активу необхідне розуміння структури. Структуру відзначають за Swing Highs/Swing Lows.

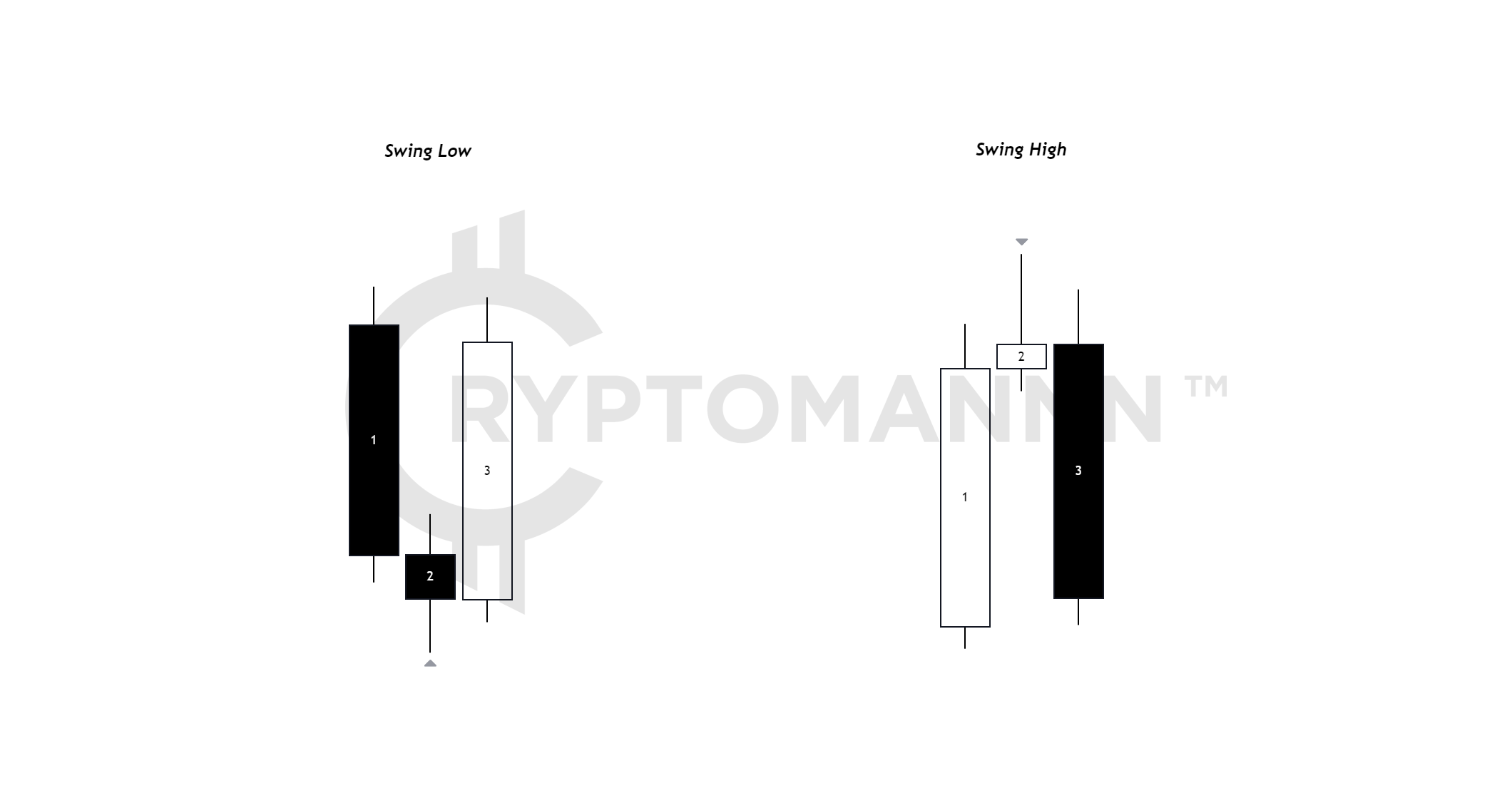

Що таке Swing High/Swing Low?

- Swing High — це свічковий патерн, який складається з трьох свічок: центральна має найвищий максимум, прилеглі свічки — максимуми нижче.

- Swing Low — це свічковий патерн, який складається з трьох свічок: центральна має найнижчий мінімум, прилеглі — мінімуми вище.

Схематичний приклад:

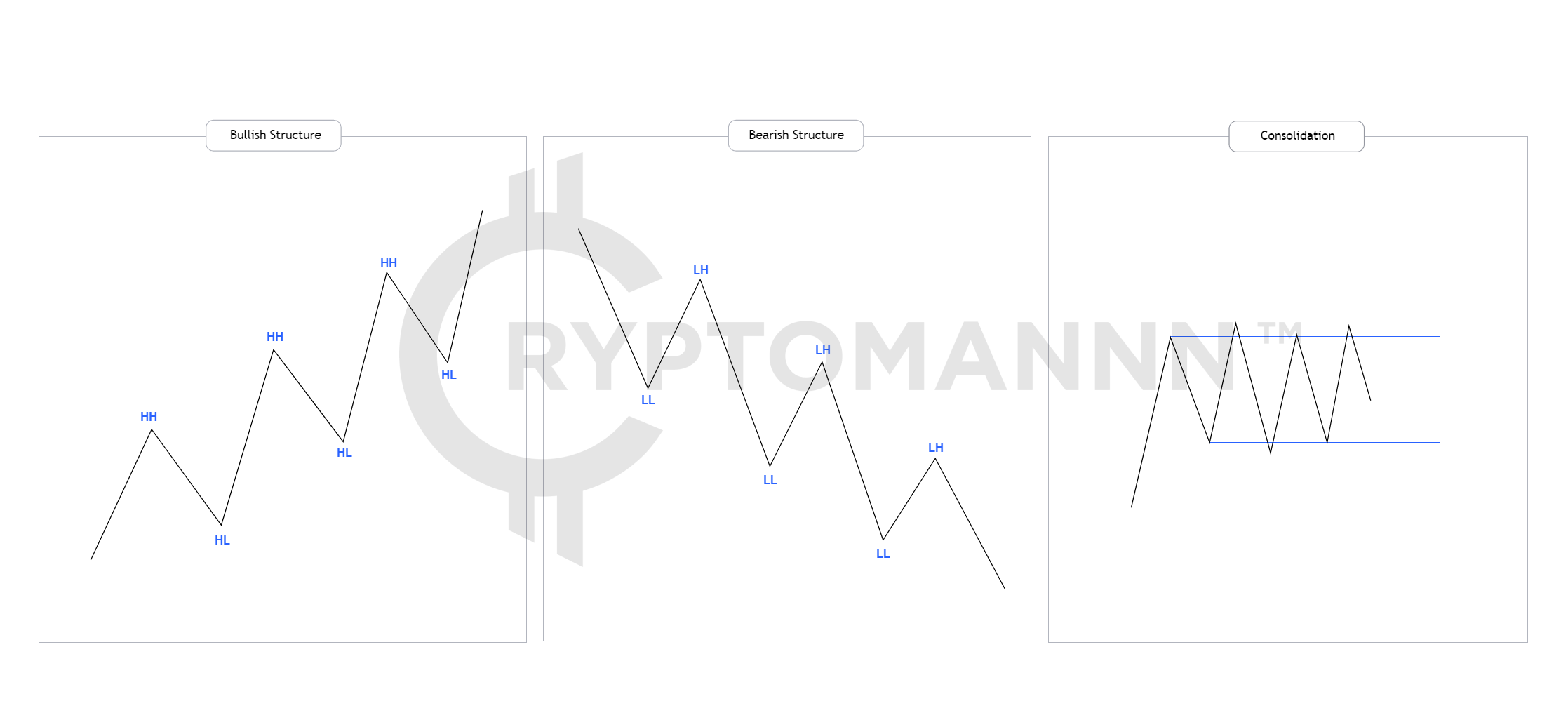

Види структури:

- Висхідна — формування ціною послідовності HH+HL (Higher High + Higher Low, ціна оновлює максимум без оновлення мінімуму).

- Низхідна — формування ціною послідовності LH+LL (Lower High + Lower Low, ціна оновлює мінімум без оновлення максимуму).

- Консолідація/Боковик — область, у якій ціна рухається від нижньої межі до верхньої межі, не оновлюючи максимумів і мінімумів.

Схематичний приклад:

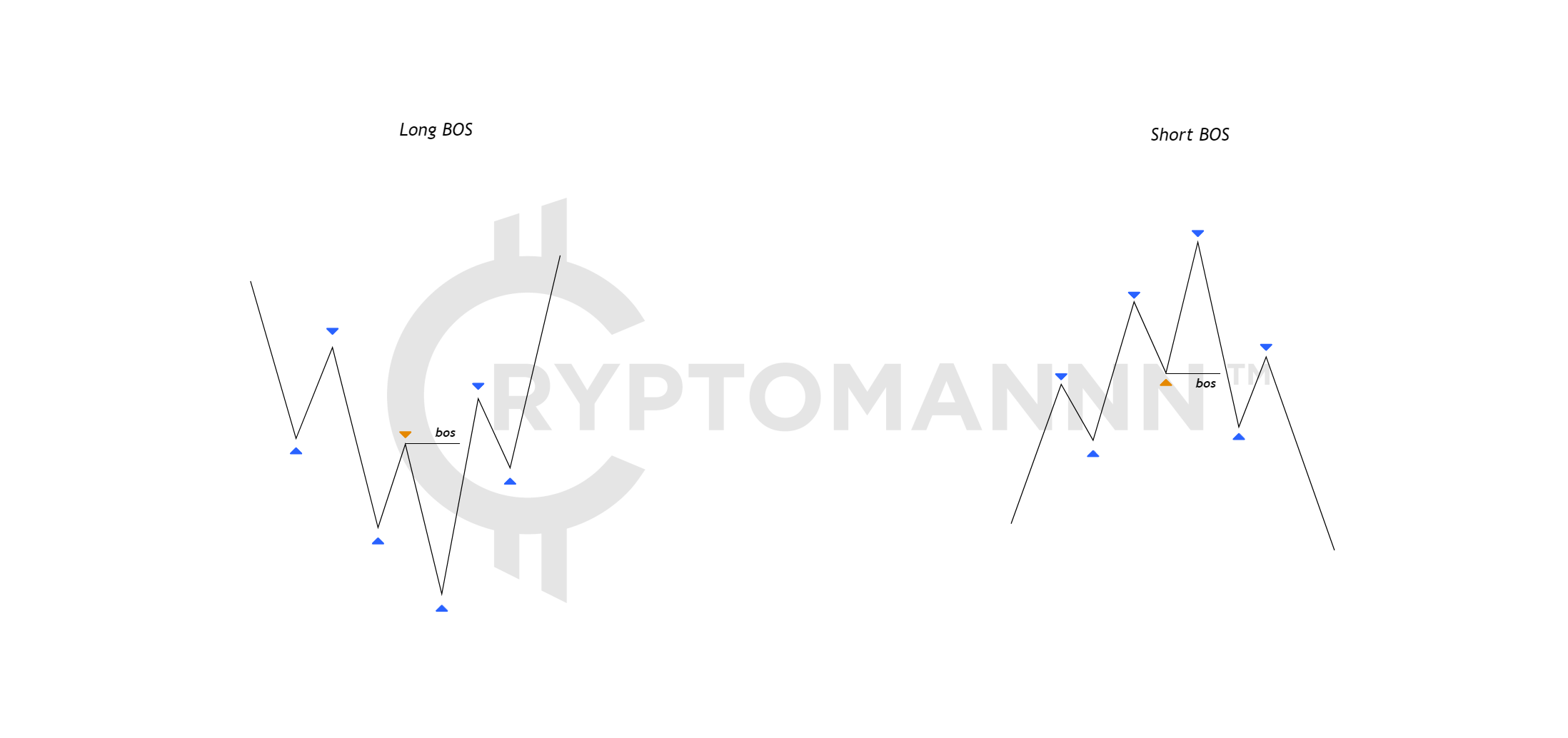

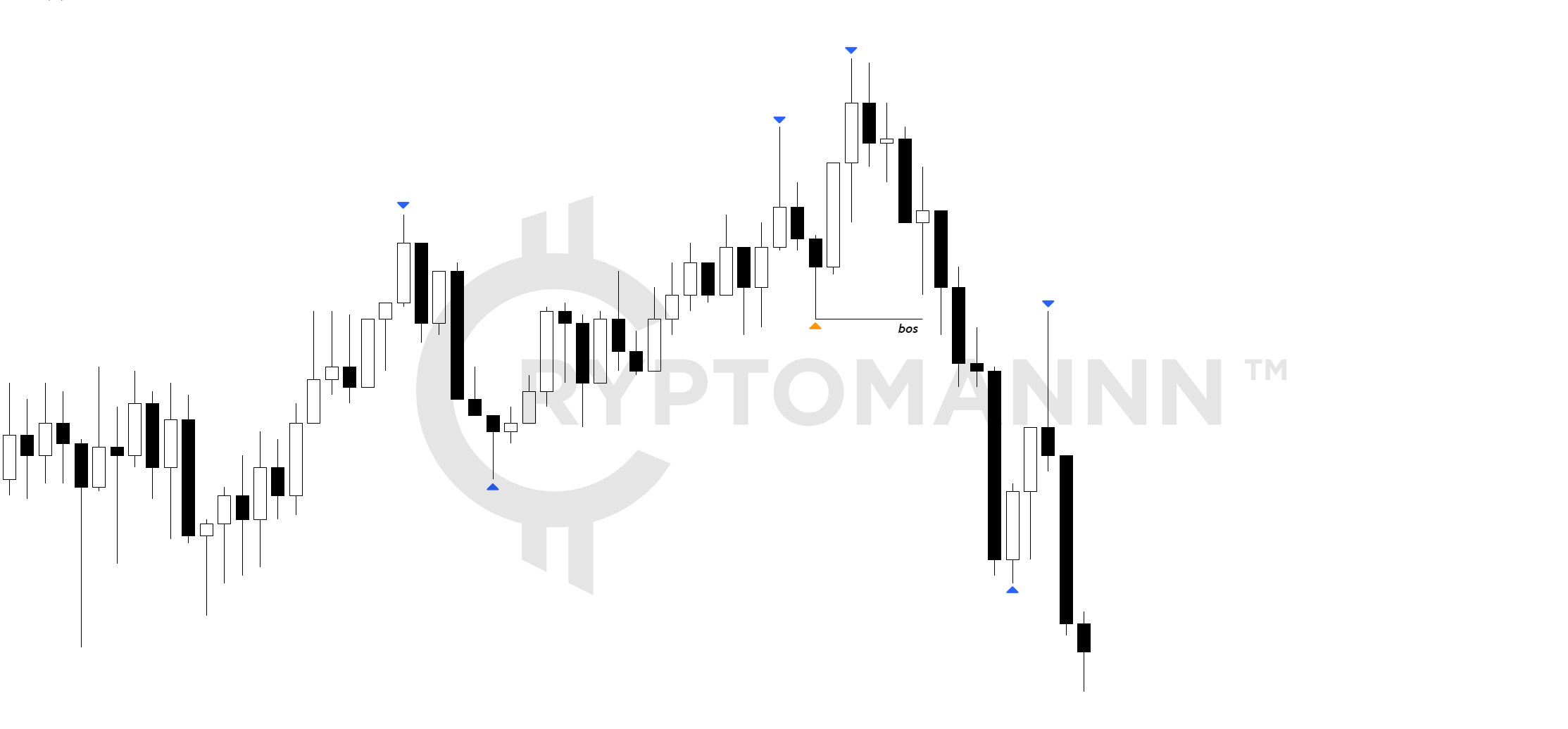

Що таке BOS?

Злам структури відбувається, коли порушується тенденція LL (lower low) LH (lower high) або HH (higher high) HL (higher low) і ціна змінює напрямок.

Схематичний приклад:

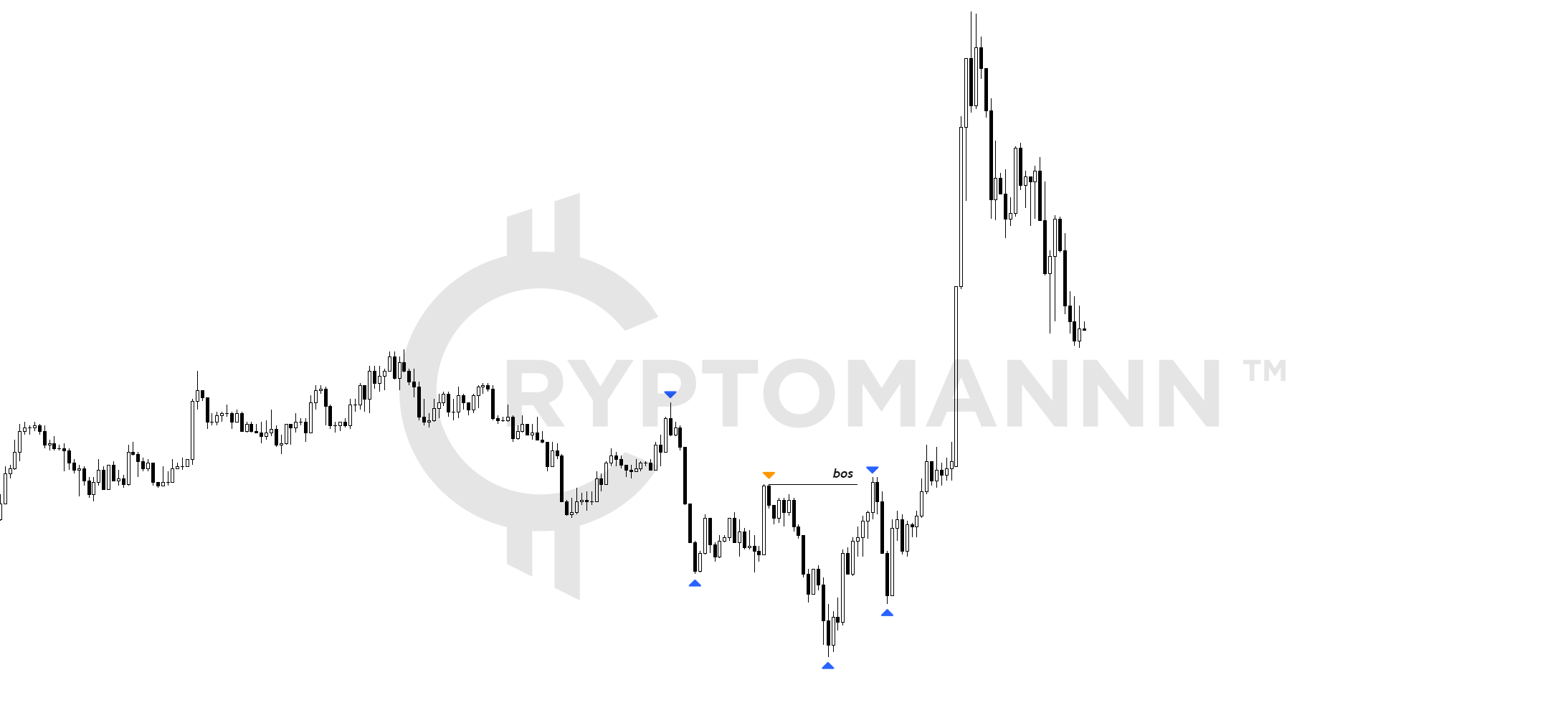

Графічний приклад:

Bullish

Bearish

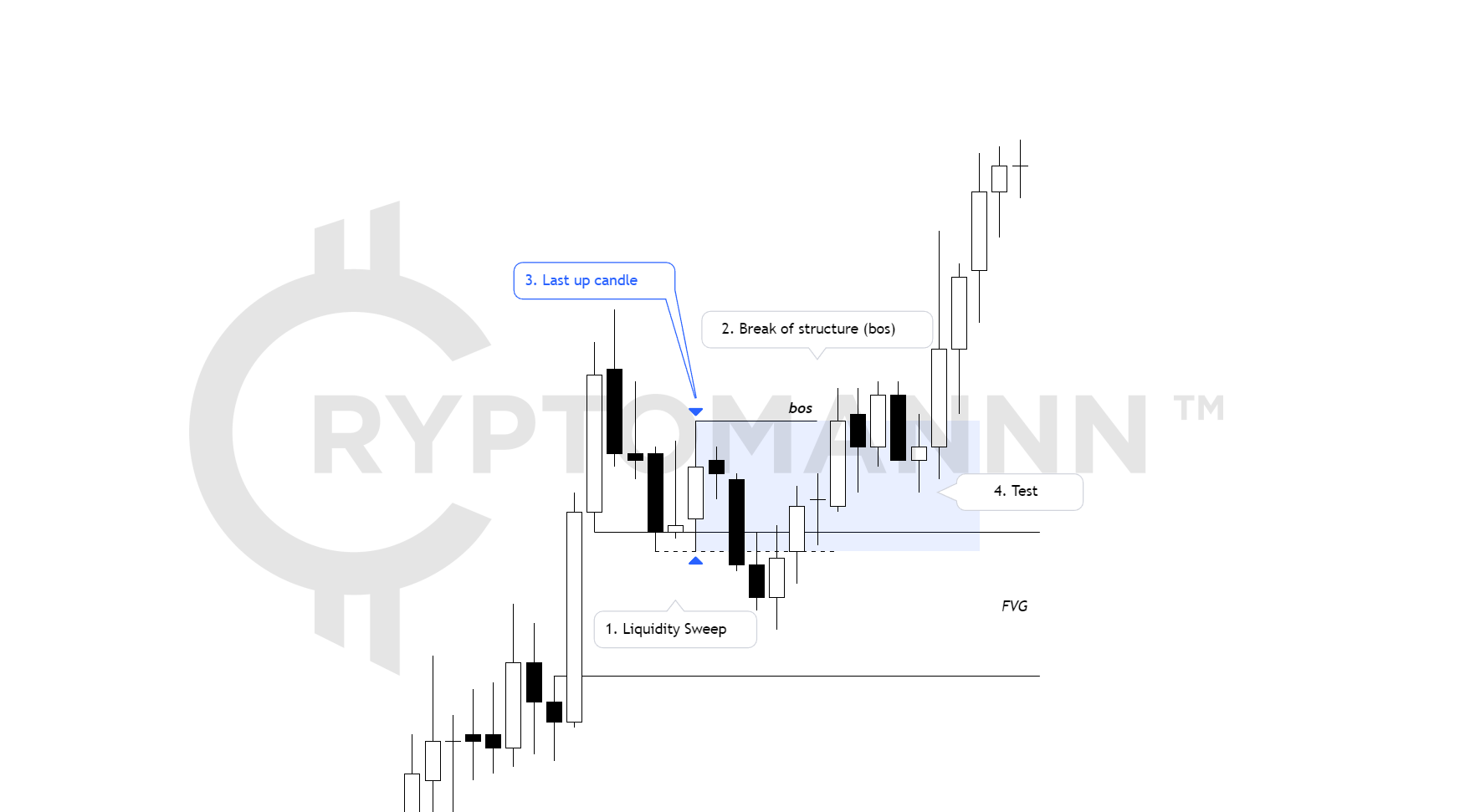

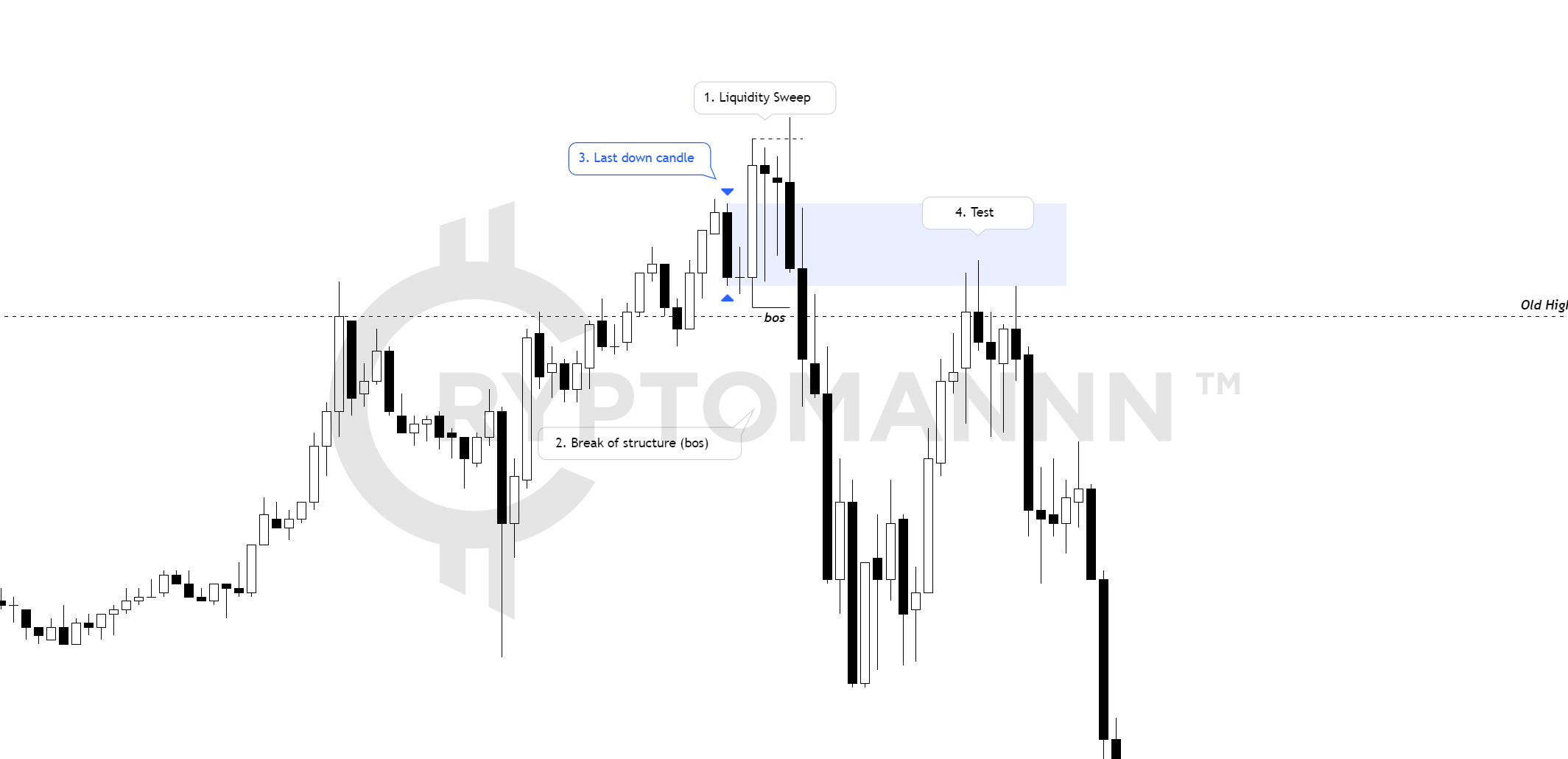

Що таке Sweep?

Sweep — це зняття ліквідності зі Swing High/Swing Low тінню свічки.

Графічний приклад:

Інструментарій

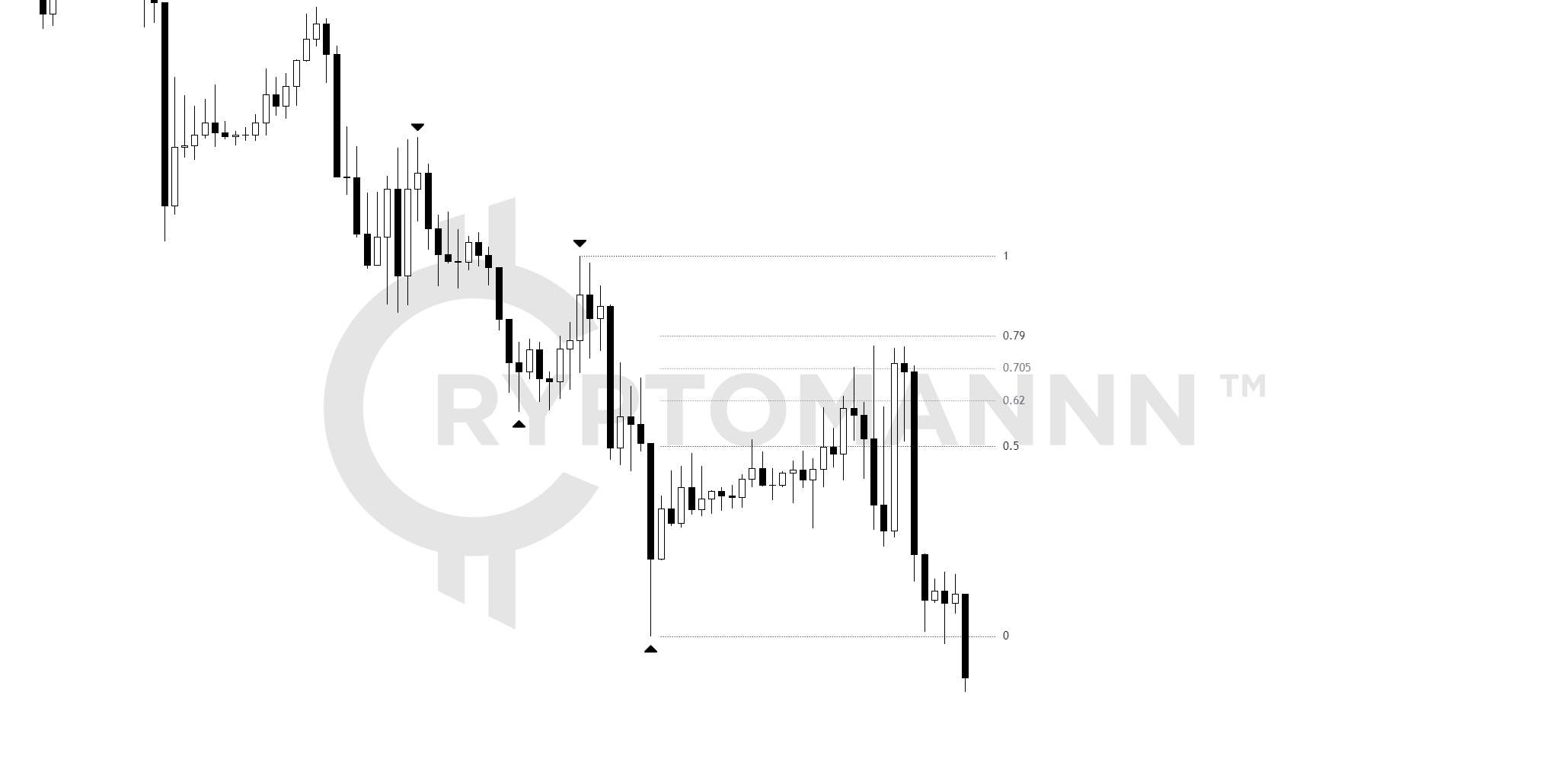

Fibonacci

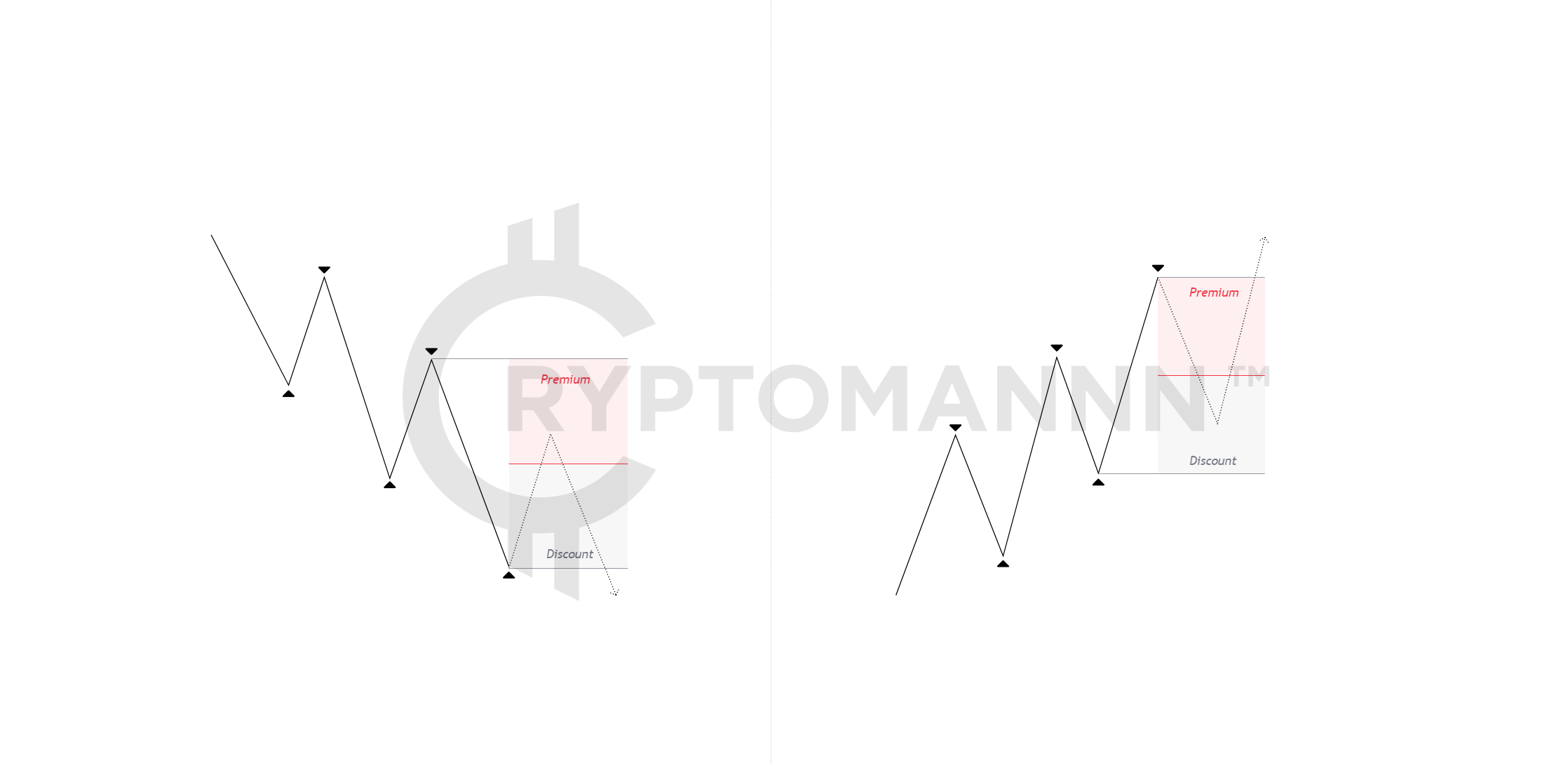

Фібоначчі — це інструмент, який використовується за структурою. З його допомогою можна визначити контекст того, де перебуває ціна щодо зон Premium/Discount і потенційну глибину корекції.

Premium/Discount використовуються з метою купівлі якомога дешевше і продажу якомога дорожче.

Premium — для пошуку входу в шорт, у разі спадного тренду.

Discount — для пошуку входу в лонг, у разі висхідного тренда.

Схематичний приклад:

Графічний приклад:

Вважається, що ціни нижче 0.5 для висхідного руху — занижені, вище 0.5 — завищені. Пропорційно навпаки для низхідного руху.

Також фібоначчі можна використовувати як інструмент для входу в позицію, для цього виділяють рівні OTE (Optimal Trade Entry) — 0.62, 0.705 і 0.79.

Графічний приклад:

Ціна реагує не на самі рівні, а на POI, до того ж під час входу від тесту POI після підтвердження на молодшому періоді RR часто буде більшим.

Фільтрація і відкриття позицій щодо цих зон підвищує ймовірність відпрацювання торгової ідеї.

POI

POI (від англ. Point of intrerest) — зона, яка може спровокувати реакцію ціни, є цікавою для розгляду відкриття позицій.

Розгляд позицій після тесту POI, а не відразу вхід від неї, використовується для того, щоб збільшити ймовірність відпрацювання сценарію, адже вхід відбувається всередині POI після додаткового підтвердження на молодшому таймфреймі.

Також вхід після підтвердження може також сприяти зменшенню діапазону SL.

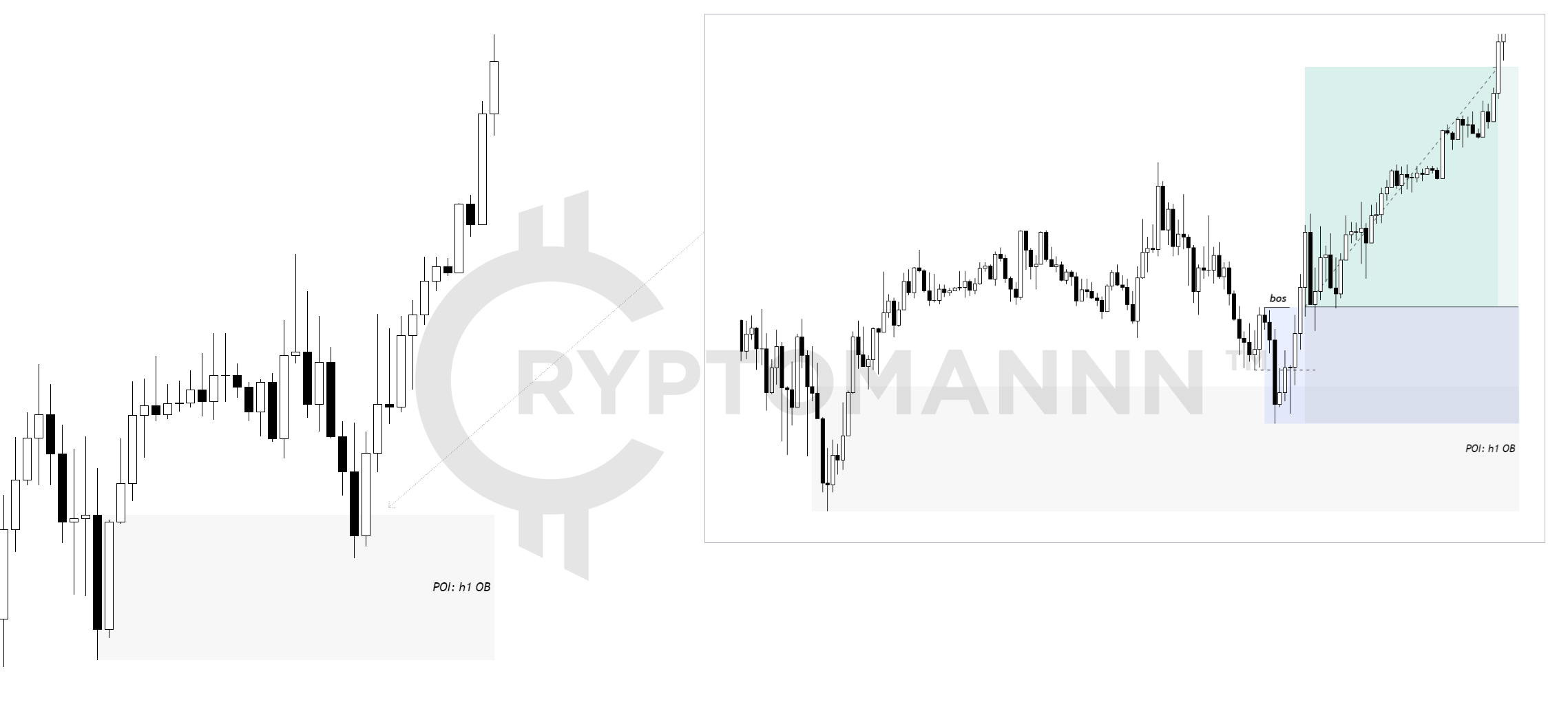

Графічний приклад:

Liquidity

Зоною ліквідності виступає рівень або зона, біля якої розташована більшість стоп-наказів ритейл-трейдерів, які є магнітом для ціни.

Такими зонами є:

- PSH/L, PDH/L, PWH/L, PMH/L

Максимуми та мінімуми попередніх сесій, днів, тижнів і місяців.

- EQH/L

Максимуми та мінімуми, які знаходяться приблизно на одному рівні.

Трейдери, які торгують пробої або рівні підтримки та опору, розміщують свої стопи за цими рівнями, і в більшості випадків ціна знімає цю ліквідність і продовжує рух у зворотному напрямку.

Зняття значущого пулу ліквідності може виступати контекстом того, що ціна дасть реакцію або зробить повноцінний розворот.

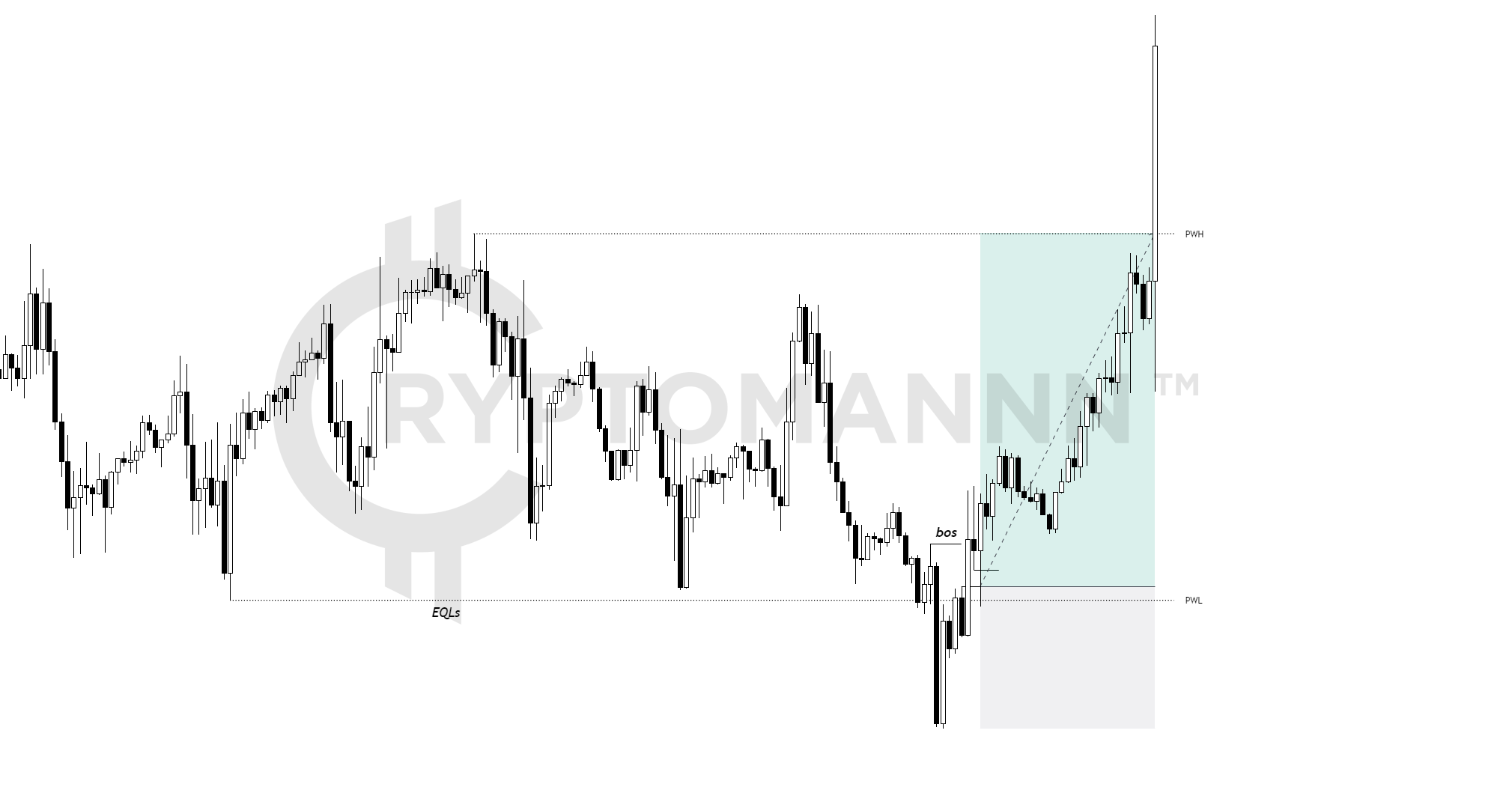

Графічний приклад:

Висхідна структура. Ціна формує пул ліквідності у вигляді EQLs, один з мінімумів є ще й PWL

Після зняття маємо підтвердження розвороту у вигляді зламу структури. Вхід можна здійснити від FVG/Imbalace/OB. SL ставиться за весь маніпульований рух.

Метою виступає PWH.

Orderblock (OB)

В умовах бичачого тренда, під час корекції в межах структури, великий гравець починає набирати позицію в лонг, ще до моменту досягнення ціною розворотної точки. Оскільки їхні позиції набагато більші за наші, і вони не можуть її виконати в межах одного або двох ордерів. Вони накопичують свої позиції шляхом хеджування.

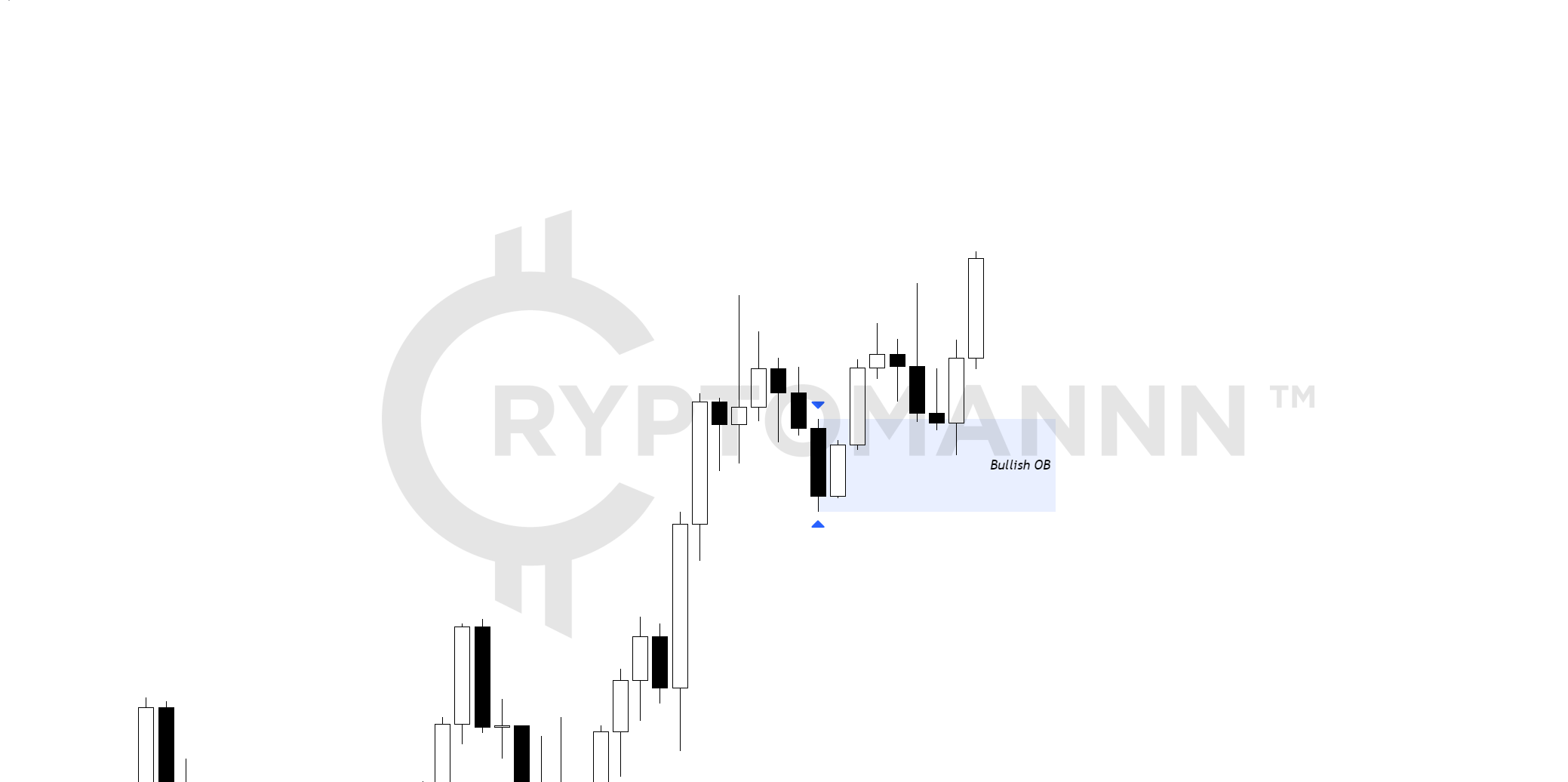

Бичачий OB — це остання ведмежа свічка в спадному русі, яка досягла зони інтересу для розвороту, після чого послідував злам структури й зародження нової висхідної тенденції.

Графічний приклад:

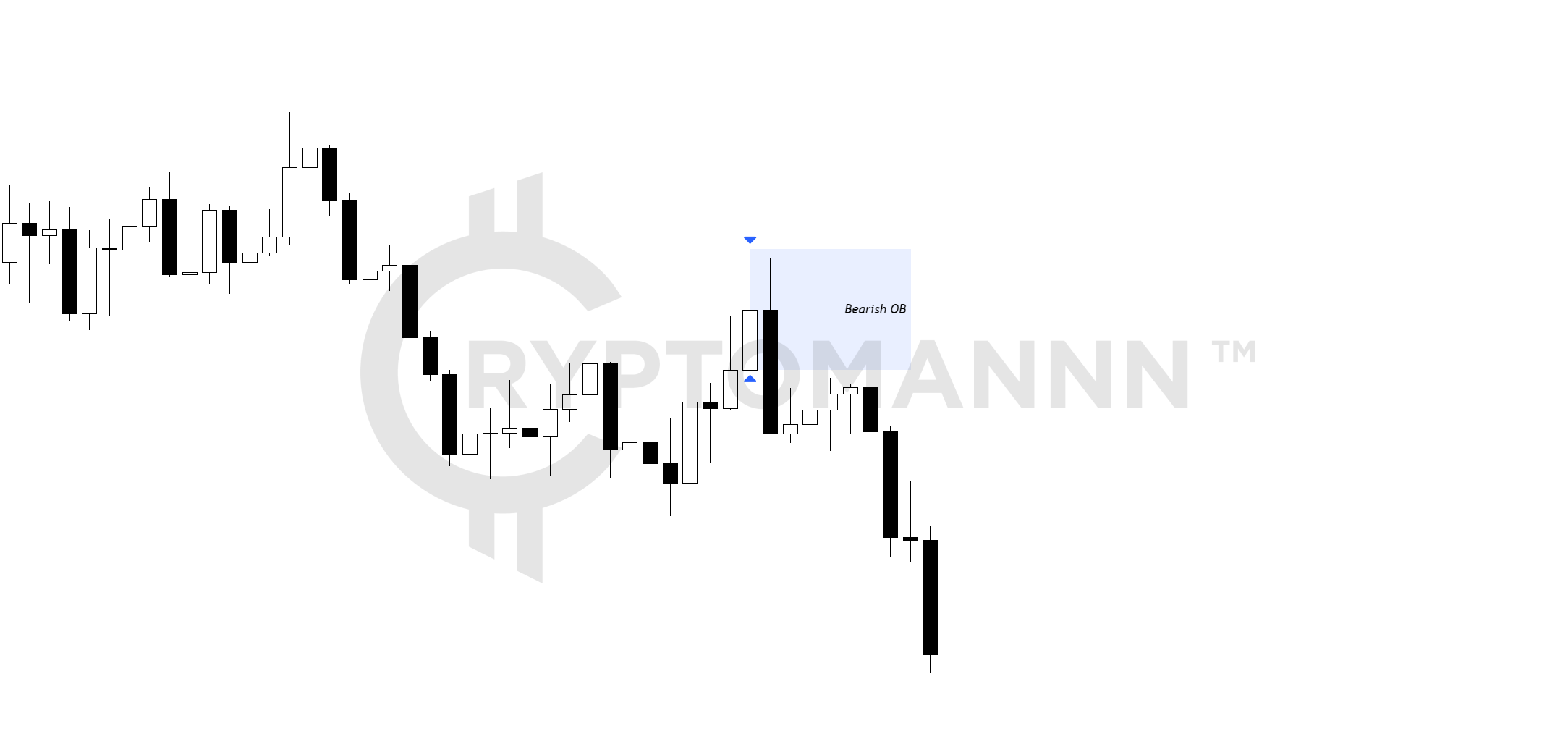

Аналогічно для ведмежого тренда. Під час корекції в межах низхідної структури великий гравець починає набирати позицію в лонг ще до моменту досягнення ціною розворотної точки, оскільки їхні позиції набагато більші, ніж наші, і вони не можуть її виконати в межах одного або двох ордерів. Накопичення позиції відбувається шляхом хеджування.

Ведмежий OB — це остання бичача свічка у висхідному русі, яка досягла зони інтересу для розвороту, після чого стався злам структури й зародження нової низхідної тенденції.

Графічний приклад:

Вхід можна здійснювати як від максимуму свічки, тіла, так і від 0.5 свічки.

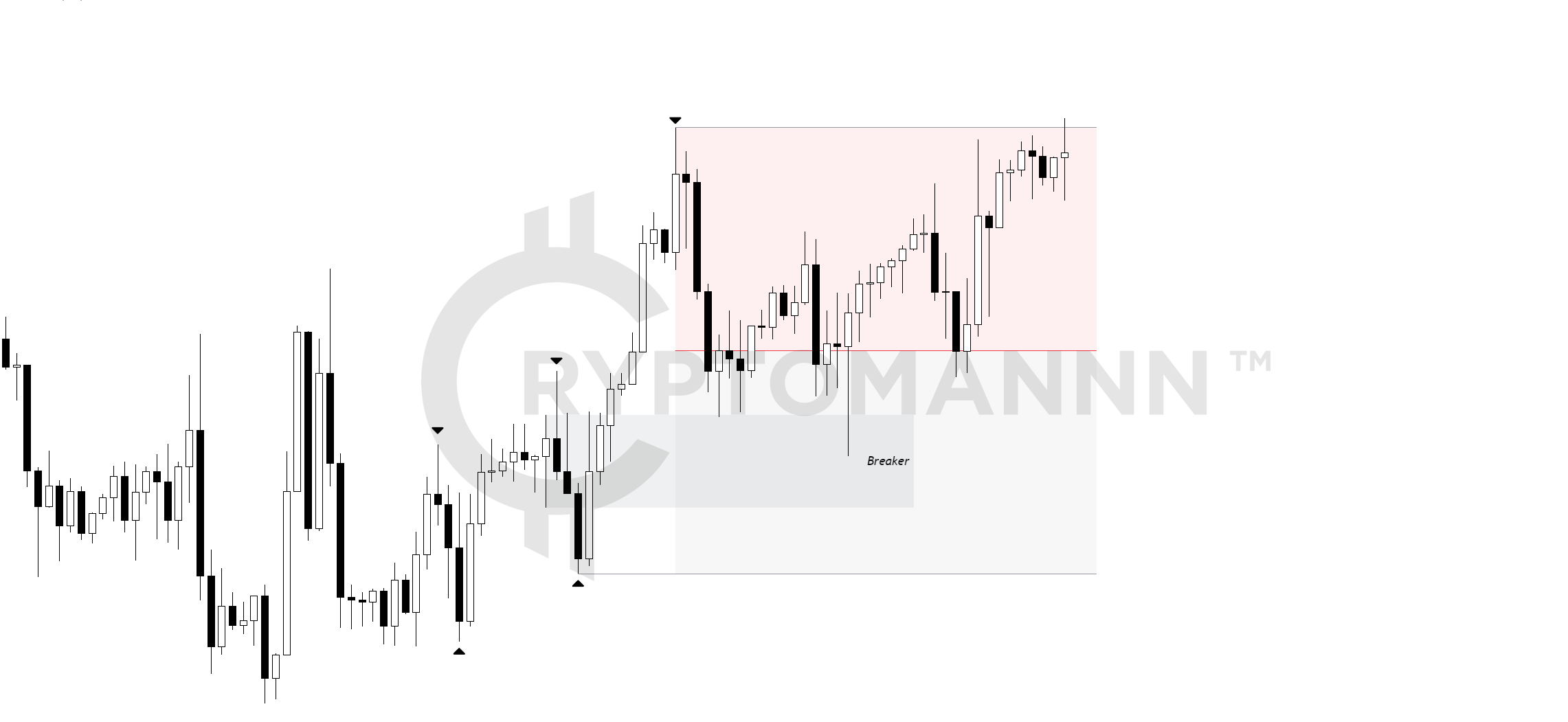

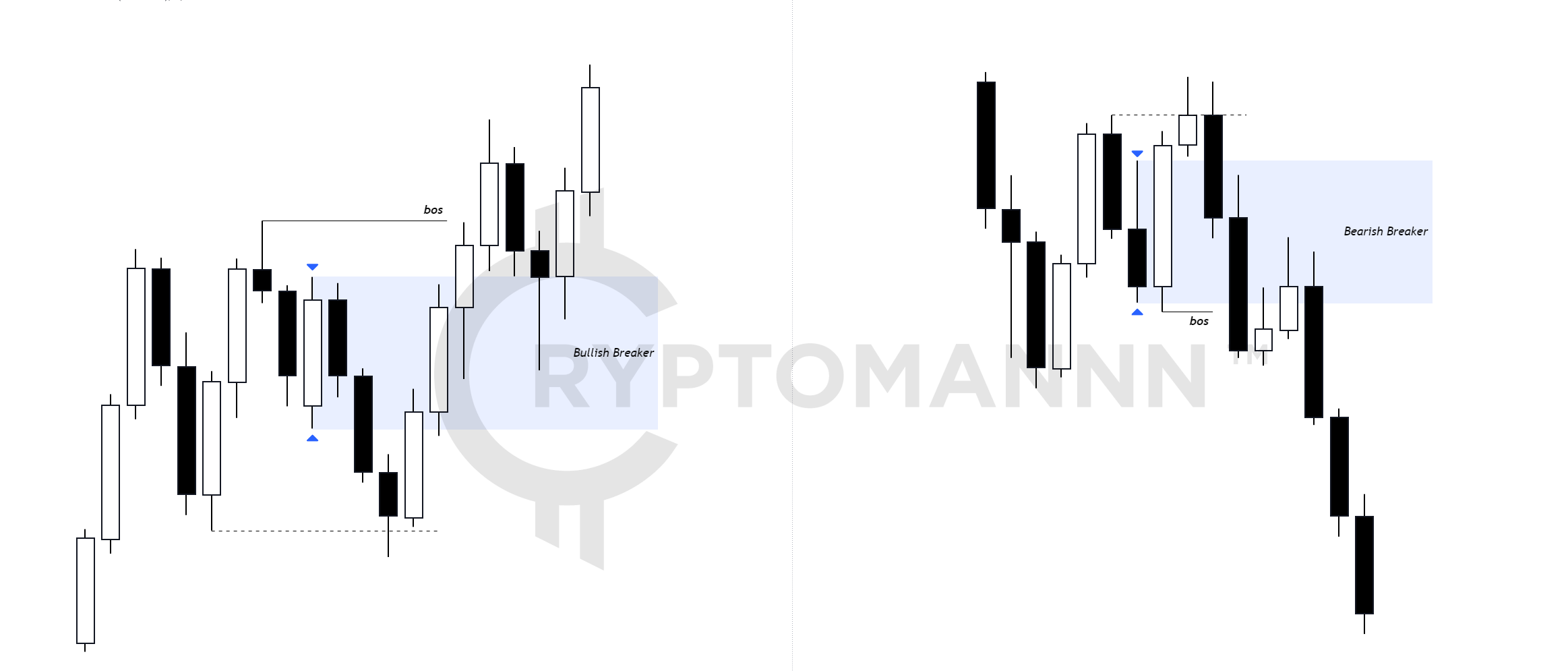

Breaker

Завдання Breaker — сформувати рух для збору ліквідності в одну зі сторін з подальшим рухом у зворотному напрямку.

Схематичний приклад:

Основні критерії валідності:

- Зняття ліквідності;

- Зміна структури.

Бичачий Breaker — це пробитий ведмежий OB, який сприяв зняттю ліквідності з мінімуму.

Графічний приклад:

У цьому прикладі маємо контекст у вигляді FVG.

Ведмежий Breaker — це пробитий бичачий OB, який сприяв зняттю ліквідності з максимуму.

Графічний приклад:

Тут маємо контекст у вигляді зняття ліквідності зі свінгу на старшому таймфреймі

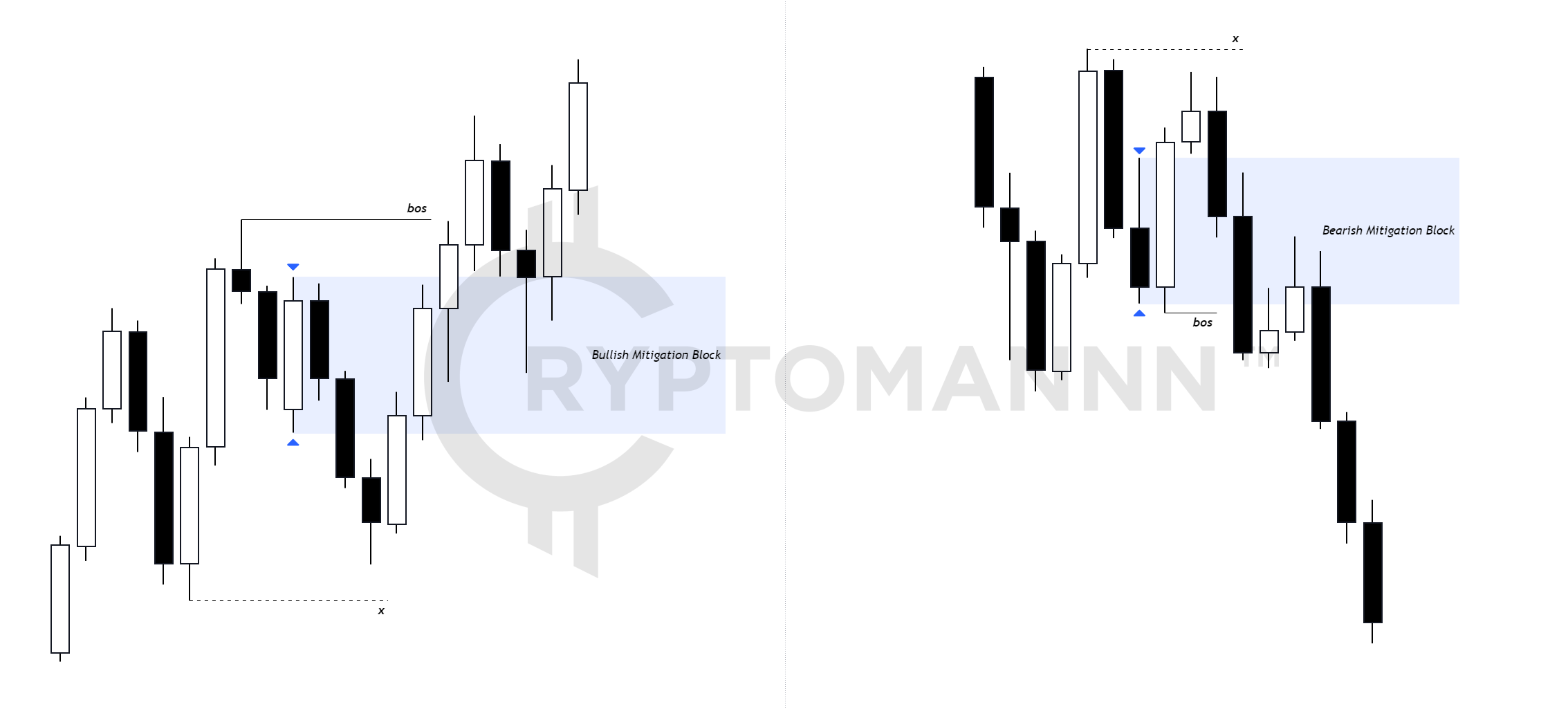

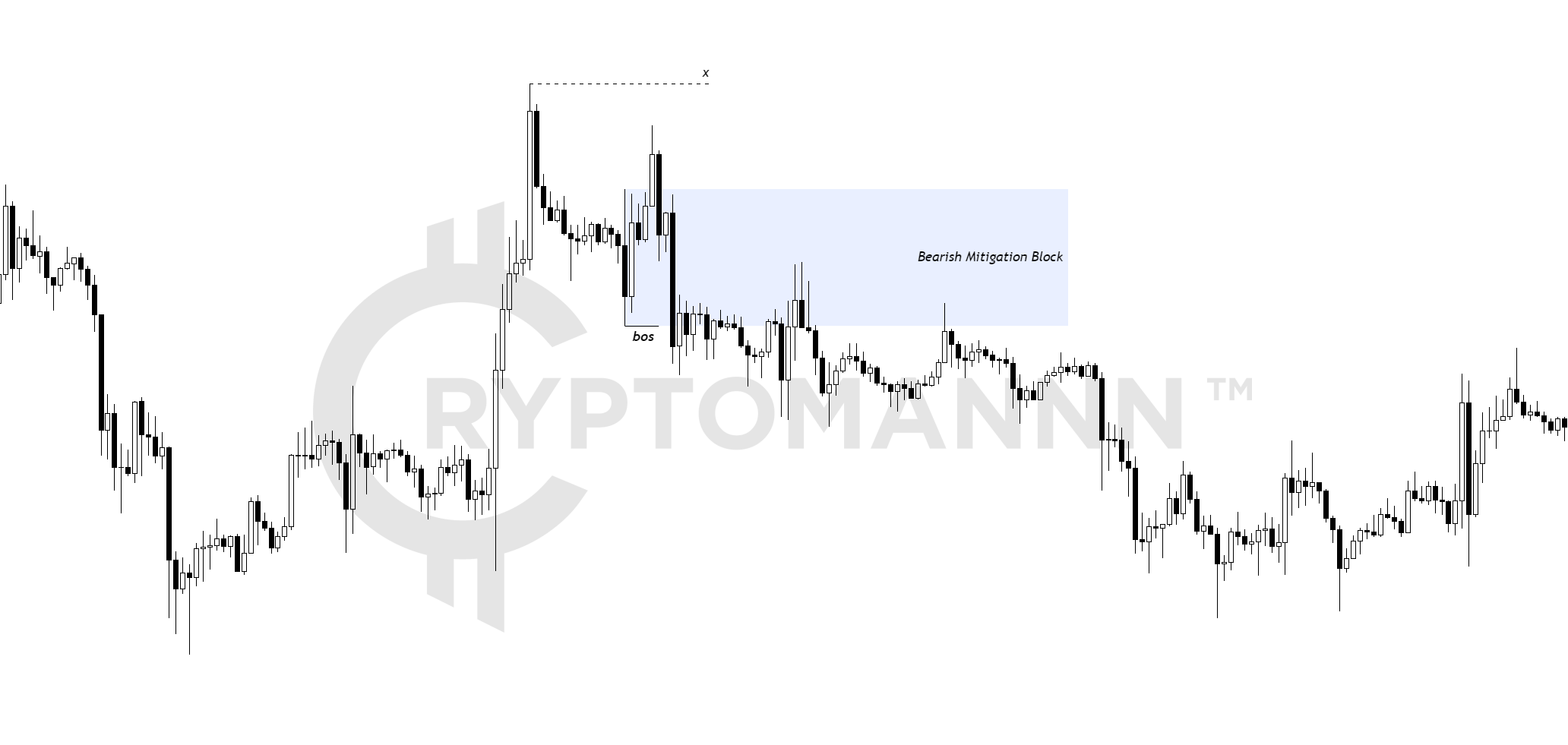

Mitigation Block

Цей патерн схожий на Breaker, але має одну ключову відмінність. Різниця між ними полягає в тому, що Breaker сприяв збору ліквідності, оновивши максимум/мінімум, а Mitigation Block не знімає ліквідність, тим самим показуючи слабкість однієї зі сторін ринку.

Схематичний приклад:

- Bearish Mitigation Block — це перша висхідна свічка, яка сприяла формуванню більш високого мінімуму.

Графічний приклад:

- Bullish Mitigation Block — це перша низхідна свічка, яка сприяла формуванню нижчого максимуму.

Графічний приклад:

Imbalance

Ціна прагне до балансу — справедливої ціни (Fair Value). Але найчастіше кількість одного з гравців превалює, що виражається на ціні у вигляді різного виду неефективності та гепів. Будь-які види неефективності в ціні є для неї магнітом і вона буде прагнути збалансувати ці цінові відрізки.

Основні види неефективності:

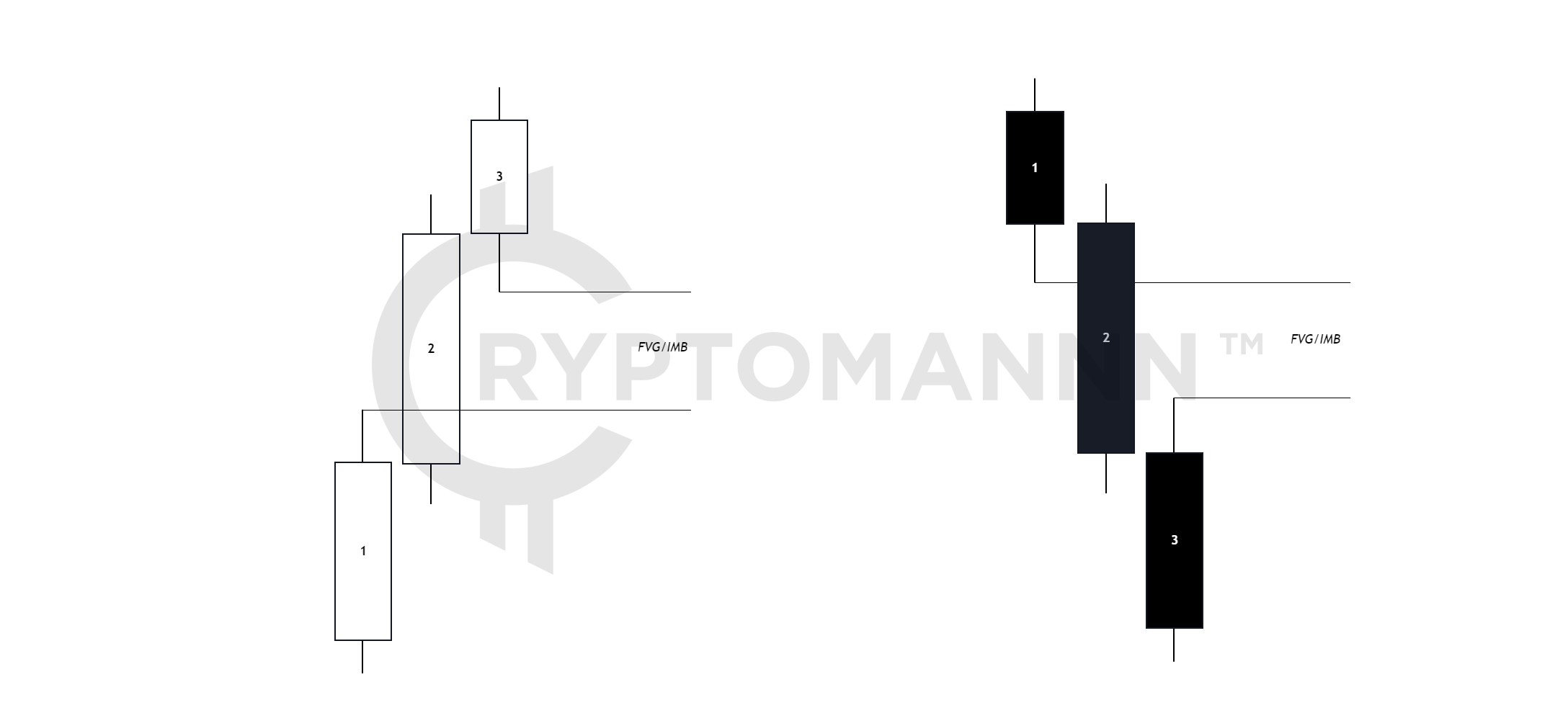

- FVG / Imbalance

Fair Value Gap або Imbalance позначає відсутність певного типу ліквідності, або з боку покупців, або продавців. Формується з 3 свічок. Друга свічка має FVG/Imbalance.

Схематичний приклад:

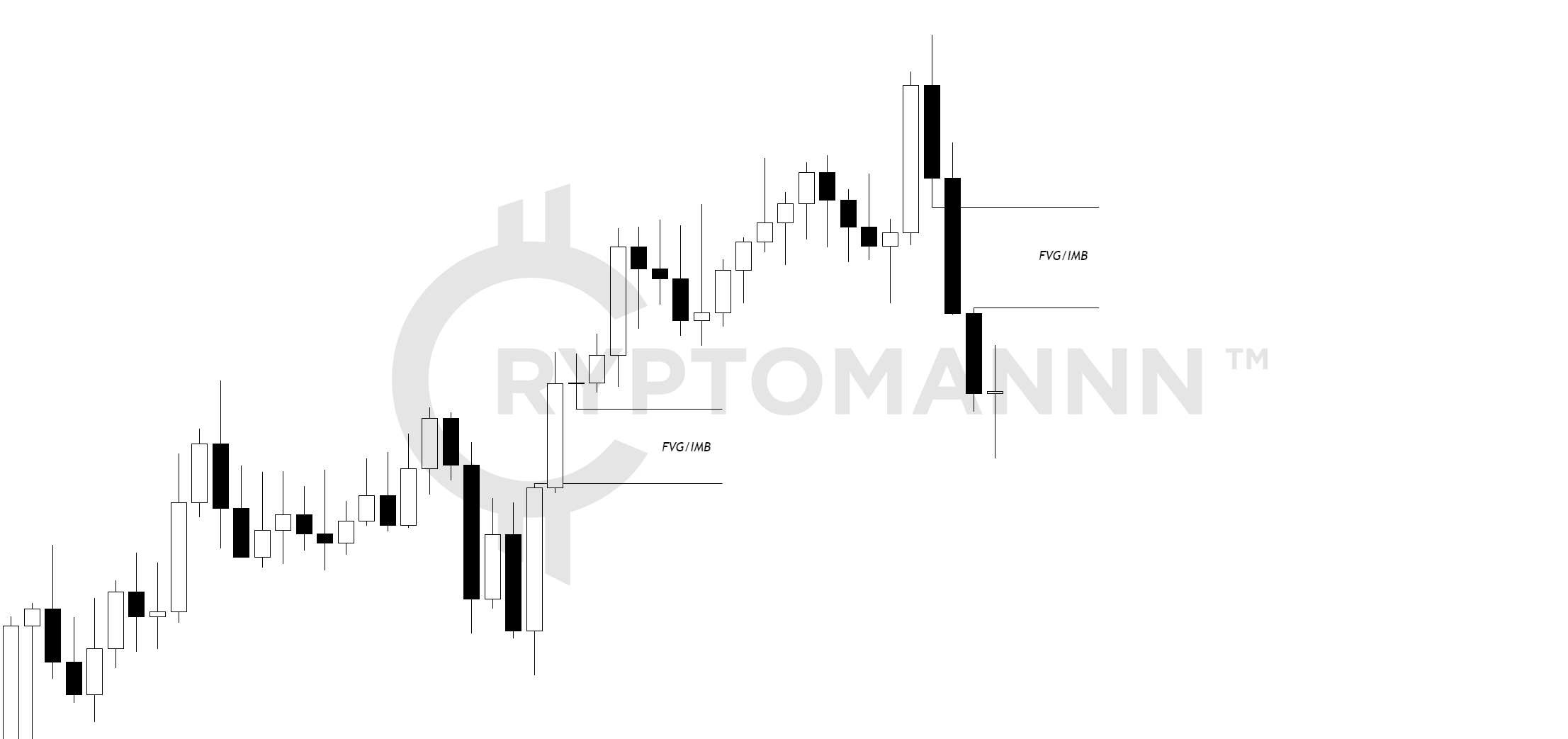

Графічний приклад:

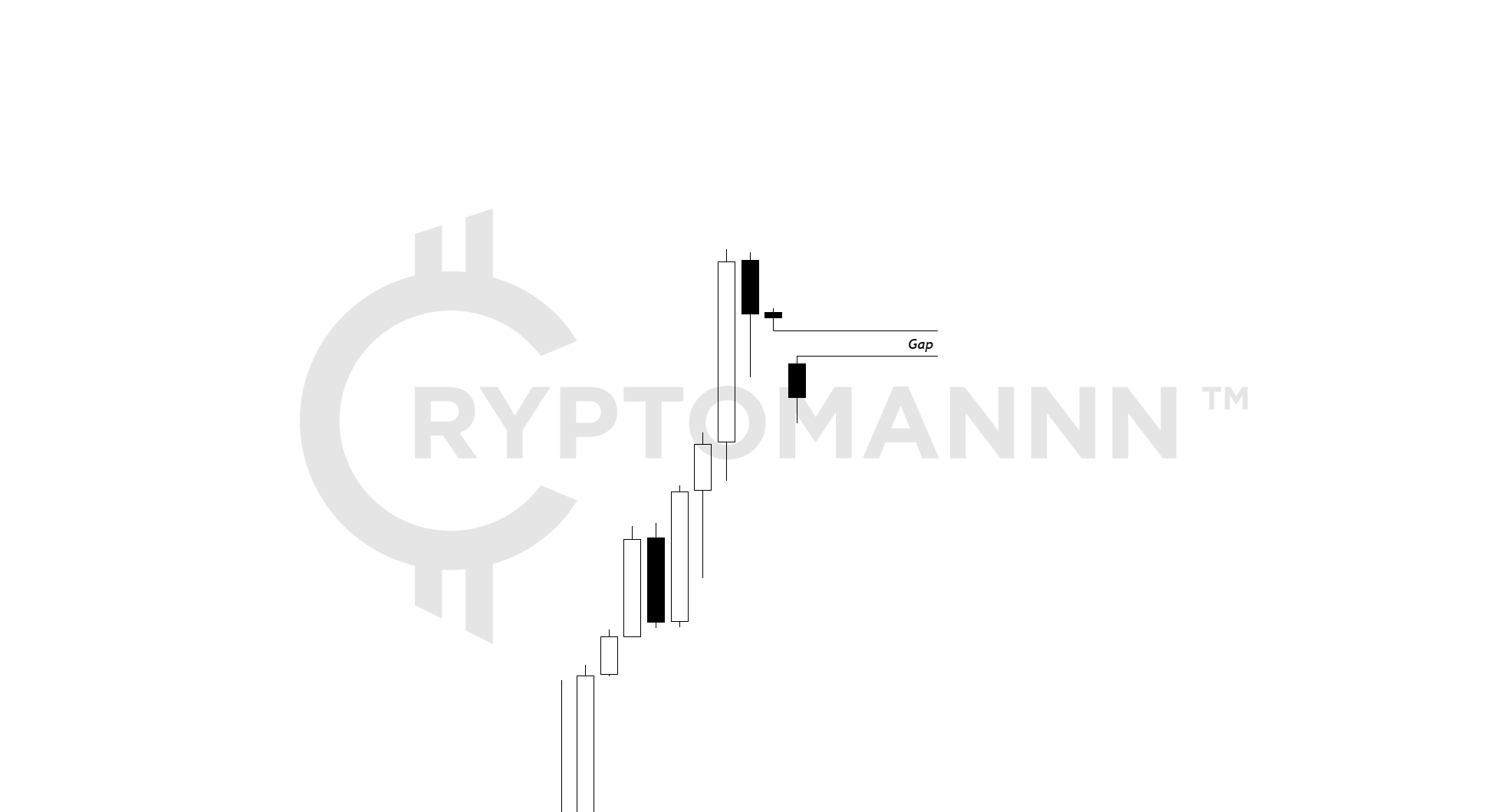

- Gap

Gap — відсутність будь-якої торгівлі, розрив між свічками; відсутність продавців і покупців.

Графічний приклад:

Важливо зазначити, що вище наведені інструменти можна використовувати як POI на більш старшому періоді, а також як інструменти для входу.

Рекомендовані теми

Кінець сторінки. Початок твого шляху

Поділіться своїми даними та очікуйте дзвінка протягом 24 годин. Ми відповімо на всі запитання та надамо ефективне рішення щодо ваших навчальних потреб.